การฝากเงินแบบไหนให้ได้ผลตอบแทนดีที่สุด

การเลือกวิธีการฝากเงินเพื่อให้ได้ผลตอบแทนที่ดีที่สุดนั้นเป็นสิ่งสำคัญสำหรับการวางแผนการเงินในปัจจุบัน โดยขึ้นอยู่กับวัตถุประสงค์ทางการเงิน ระยะเวลาการลงทุน และระดับความเสี่ยงที่ยอมรับได้ บทความนี้จะวิเคราะห์รูปแบบการฝากเงินและการลงทุนที่มีให้เลือกในปัจจุบัน โดยเน้นที่ข้อดี ข้อเสีย และผลตอบแทนจริง เพื่อช่วยให้คุณตัดสินใจได้อย่างมีข้อมูล

ข้อดีของการฝากเงินและลงทุนเพื่อผลตอบแทนที่ดี

การเลือกลงทุนหรือฝากเงินในผลิตภัณฑ์ที่เหมาะสมมีข้อดีหลายประการ:

- 1. บัญชีเงินฝากดอกเบี้ยสูง (High-Yield Savings Accounts / Digital Savings Accounts):

- ความยืดหยุ่นสูงและสภาพคล่อง: สามารถฝากถอนได้สะดวก เหมาะสำหรับผู้ที่ต้องการรักษาสภาพคล่องทางการเงิน.

- อัตราดอกเบี้ยที่น่าสนใจ: ให้อัตราดอกเบี้ยที่สูงกว่าบัญชีออมทรัพย์ทั่วไปอย่างเห็นได้ชัด.

- ความสะดวกในการจัดการ: หลายธนาคารมีบัญชีเงินฝากดิจิทัลที่สามารถเปิดบัญชีผ่านแอปพลิเคชันได้ง่าย และมักไม่มีสมุดคู่ฝาก.

- 2. บัญชีเงินฝากประจำ (Fixed Deposit Accounts):

- ผลตอบแทนสูงกว่าออมทรัพย์: โดยปกติแล้วจะให้อัตราดอกเบี้ยที่สูงกว่าบัญชีออมทรัพย์ทั่วไป เนื่องจากมีการกำหนดระยะเวลาการฝากที่ชัดเจน.

- เงินฝากประจำปลอดภาษี: มีประเภทเงินฝากประจำปลอดภาษีที่กำหนดให้ฝากเงินเท่ากันทุกเดือน และไม่เสียภาษีดอกเบี้ย 15% ซึ่งเป็นข้อดีด้านภาษีที่สำคัญ.

- 3. กองทุนรวมตลาดเงินและกองทุนรวมตราสารหนี้ระยะสั้น (Money Market Funds and Short-Term Fixed Income Funds):

- ความเสี่ยงต่ำ: จัดเป็นการลงทุนที่มีความเสี่ยงต่ำ เหมาะสำหรับผู้ที่ต้องการพักเงิน.

- ผลตอบแทนสูงกว่าเงินฝากออมทรัพย์: ให้ผลตอบแทนที่สูงกว่าดอกเบี้ยเงินฝากออมทรัพย์ และในบางกรณีอาจสูงกว่าเงินฝากประจำในช่วงระยะเวลาที่เท่ากัน.

- ข้อได้เปรียบด้านภาษี: ผลตอบแทนจากกองทุนรวมบางประเภท เช่น กองทุน Term Fund อาจไม่ถูกหักภาษี ณ ที่จ่าย ซึ่งแตกต่างจากดอกเบี้ยเงินฝากประจำที่ถูกหัก 15%.

- 4. สลากออมทรัพย์:

- ความเสี่ยงต่ำ: เป็นการลงทุนที่มีความเสี่ยงต่ำและได้รับการประกันโดยรัฐบาล.

- โอกาสถูกรางวัล: นอกเหนือจากดอกเบี้ยที่ได้รับ ยังมีโอกาสถูกรางวัลจากการจับฉลาก ซึ่งเป็นแรงจูงใจเพิ่มเติม.

ข้อเสียที่ควรพิจารณา

ถึงแม้จะมีข้อดีหลายประการ แต่การฝากเงินและลงทุนแต่ละประเภทก็มีข้อจำกัดที่ควรทราบ:

- 1. บัญชีเงินฝากประจำ:

- สภาพคล่องต่ำ: หากถอนเงินก่อนกำหนด อาจทำให้ไม่ได้รับดอกเบี้ยตามที่ตกลงไว้ หรือได้รับในอัตราที่ลดลง.

- เงื่อนไขการฝาก: มีการกำหนดระยะเวลาและบางครั้งมีข้อจำกัดเรื่องยอดเงินฝากขั้นต่ำ.

- 2. กองทุนรวมตลาดเงินและกองทุนรวมตราสารหนี้ระยะสั้น:

- ความเสี่ยงผันผวน: มีความเสี่ยงสูงกว่าเงินฝากประจำเล็กน้อย เนื่องจากมูลค่าหน่วยลงทุนสามารถผันผวนได้ตามภาวะตลาด แม้จะเป็นกองทุนที่มีความเสี่ยงต่ำก็ตาม.

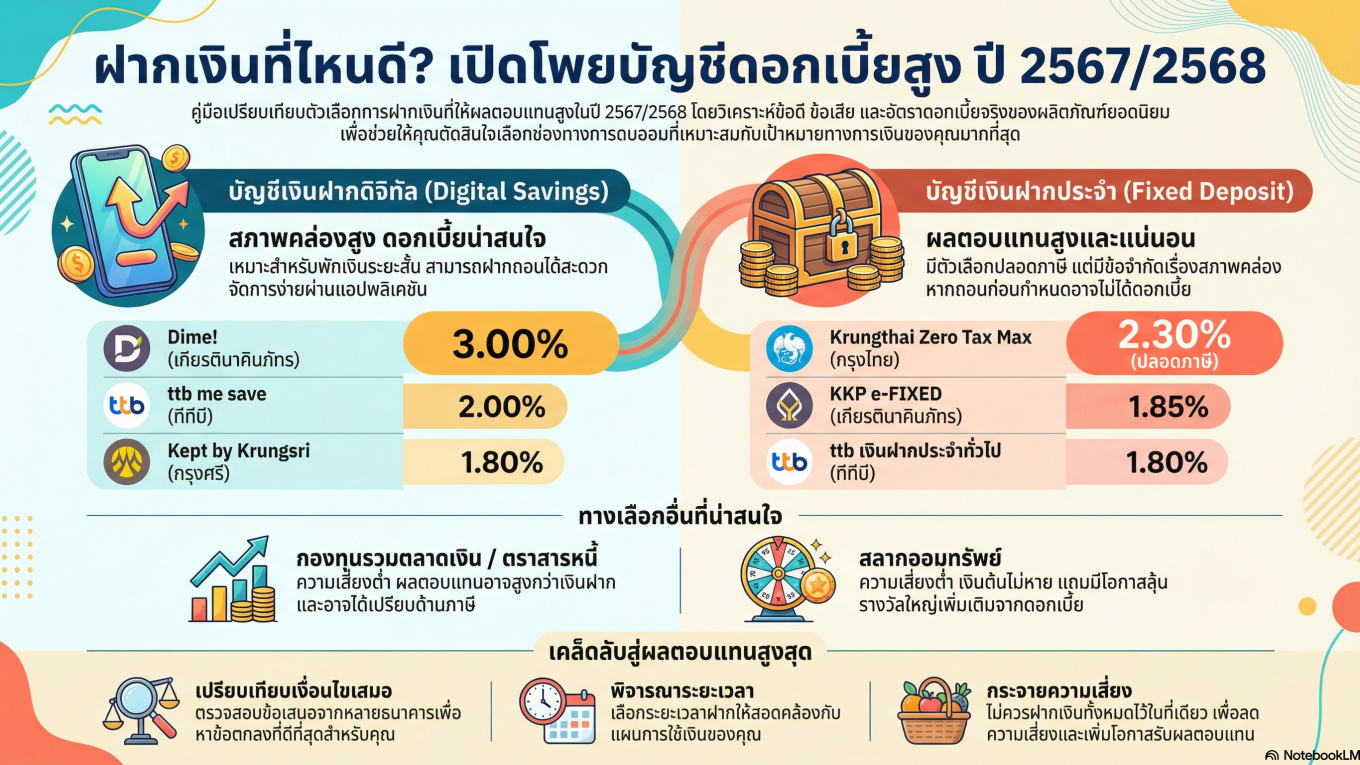

ผลตอบแทนจริงจากผลิตภัณฑ์ต่างๆ (ปี 2567/2568)

นี่คือตัวอย่างผลตอบแทนจากผลิตภัณฑ์การฝากเงินและการลงทุนที่น่าสนใจ:

- 1. บัญชีเงินฝากดิจิทัลและดอกเบี้ยสูง:

- ttb me save จากธนาคารทีทีบี ให้ดอกเบี้ยสูงสุด 2.00%.

- Dime! (โดยธนาคารเกียรตินาคินภัทร) ให้ดอกเบี้ยสูงถึง 3%.

- KKP Savvy / FIN SAVE by KKP จากธนาคารเกียรตินาคินภัทร ให้ดอกเบี้ยสูงสุด 1.60%.

- Krungthai NEXT Savings จากธนาคารกรุงไทย ให้ดอกเบี้ยสูงสุด 1.50%.

- Kept by Krungsri (กระปุก Grow) จากธนาคารกรุงศรีอยุธยา ให้ดอกเบี้ยสูงสุด 1.80% ต่อปี สำหรับยอดฝากสูงสุด 5 ล้านบาท โดยมีการแบ่งช่วงอัตราดอกเบี้ยตามระยะเวลาการฝาก (keptbykrungsri.com).

- TISCO e-Savings จากธนาคารทิสโก้ ให้ดอกเบี้ยสูงสุด 1.55% ต่อปี สำหรับยอดเงินฝากไม่เกิน 1 ล้านบาท.

- SCB Easy Savings จากธนาคารไทยพาณิชย์ ให้ดอกเบี้ยสูงสุด 1.50% ต่อปี สำหรับเงินฝากไม่เกิน 2 ล้านบาท (scb.co.th).

- 2. บัญชีเงินฝากประจำ:

- เงินฝากประจำปลอดภาษี Krungthai Zero Tax Max ของธนาคารกรุงไทย ให้ดอกเบี้ยสูงถึง 2.30% เลือกแผนฝากได้สูงสุด 48 เดือน (krungthai.com).

- เงินฝากประจำพิเศษ 5 เดือน จากธนาคารกรุงศรี ให้ดอกเบี้ยสูง 1.50% ต่อปี (krungsri.com).

- บัญชีเงินฝากประจำ ttb เงินฝากประจำทั่วไป จากธนาคารทีทีบี ให้ดอกเบี้ยสูงสุด 1.80% ต่อปี.

- KKP e-FIXED บัญชีฝากประจำดอกเบี้ยสูงจากธนาคารเกียรตินาคิน ให้ดอกเบี้ยสูงสุด 1.85% ต่อปี.

โดยสรุป การฝากเงินที่ให้ผลตอบแทนดีที่สุดในปี 2567/2568 มักจะเป็นบัญชีเงินฝากดิจิทัลและบัญชีเงินฝากประจำที่เสนออัตราดอกเบี้ยพิเศษ รวมถึงการลงทุนในกองทุนรวมตลาดเงินหรือกองทุนรวมตราสารหนี้ระยะสั้น ซึ่งให้ผลตอบแทนสูงกว่าเงินฝากออมทรัพย์ทั่วไปและมีความเสี่ยงค่อนข้างต่ำ (finnomena.com).

ข้อคิดและคำแนะนำเพื่อผลตอบแทนสูงสุด

การเลือกช่องทางการฝากเงินที่เหมาะสมที่สุดนั้นต้องอาศัยการพิจารณาอย่างรอบคอบ:

- เปรียบเทียบอัตราดอกเบี้ยและเงื่อนไข: ควรเปรียบเทียบข้อเสนอจากแต่ละธนาคารหรือสถาบันการเงินอย่างสม่ำเสมอ เพื่อให้ได้เงื่อนไขที่ดีที่สุด.

- พิจารณาระยะเวลาการลงทุน: หากต้องการใช้เงินในระยะสั้น บัญชีออมทรัพย์ดอกเบี้ยสูงจะเหมาะกว่า แต่หากมีเงินก้อนที่ยังไม่มีแผนใช้ในระยะกลางถึงยาว การฝากประจำหรือลงทุนในกองทุนรวมตราสารหนี้อาจให้ผลตอบแทนที่ดีกว่า.

- ทำความเข้าใจความเสี่ยง: การลงทุนที่ให้ผลตอบแทนสูงมักจะมาพร้อมกับความเสี่ยงที่สูงขึ้นเสมอ ควรเลือกรูปแบบการฝากหรือลงทุนที่เหมาะสมกับระดับความเสี่ยงที่ตนเองยอมรับได้.

- กระจายความเสี่ยง: ไม่ควรฝากเงินทั้งหมดไว้ในที่เดียว ควรแบ่งเงินไปในหลายๆ รูปแบบเพื่อกระจายความเสี่ยงและเพิ่มโอกาสในการสร้างผลตอบแทนโดยรวม.

การตัดสินใจเลือกช่องทางการฝากเงินหรือลงทุนควรตั้งอยู่บนพื้นฐานของการศึกษาข้อมูลอย่างละเอียด และประเมินความต้องการทางการเงินส่วนบุคคลของคุณ เพื่อให้ได้ผลตอบแทนที่ดีที่สุดตามเป้าหมายที่วางไว้.